Finansal piyasalar döngüde kritik (inflection point) bir noktada: ABD uzun tahvil faizlerindeki yükseliş trendi devam ediyor.

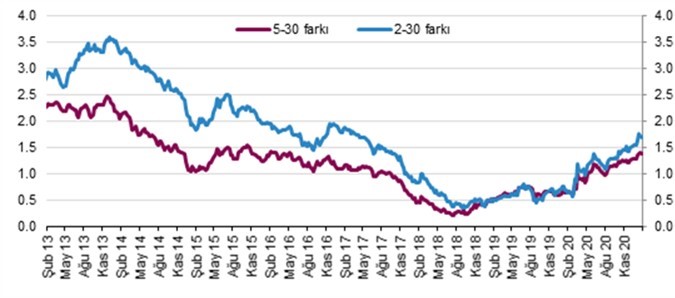

Son dönemde ABD tahvil verim eğrisinde kayda değer bir dikleşme yaşandı. Uzun vadeli ve kısa vadeli tahvil faizleri arasındaki fark uzun vadeli faizlerdeki yükseliş sebebiyle yükseldi.

Bu yükselişin ana sebebi uzun vadeli enflasyon beklentilerindeki yükseliş olurken, diğer bir sebebi ise kısa vadede enflasyonda yaşanabilecek yukarı yönlü sapmalara karşı FED’in parasal sıkılaşma yapmayacağı beklentisi. Hatırlanacağı üzere FED geçtiğimiz yaz enflasyonda geçmiş yıllarda yaşanan aşağı yönlü sapmaların gelecekte yukarı yönlü sapmalar ile kompense edilmesi arzusunu ilan etti.

Buna karşılık uzun vadeli enflasyon beklentilerini yukarı çıkaran diğer faktörlerin başında ise ultra gevşek para ve maliye politikasının uzun süre devam edeceği beklentisi. Ayrıca yaz aylarından itibaren COVİD-19 aşılama sürecinde de ivme kazanılacağı beklentisi üzerinden hizmetler sektörünün ve istihdamının toparlamayacağı öngörülüyor.

Grafik 1 – ABD Tahvil Verim Eğrisi (Nominal Faiz Farkı)

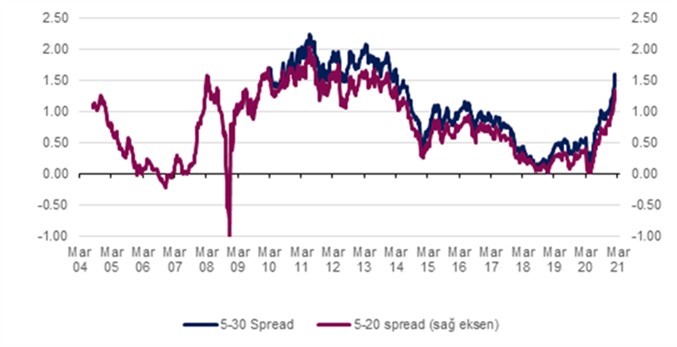

İkinci önemli gelişme ise enflasyon korumalı tahviller (TIPS) verim eğrisi dikleşti. Bu dikleşmenin sebebi kısa vadeli reel faiz beklentilerindeki kayda değer gerileme kadar, uzun vadeli reel faiz beklentilerindeki bir miktar artış da rol oynadı. Uzun vadeli reel faiz beklentilerinin artışında ABD’de tahvil arzında yaşanacak ciddi miktarda artış da hesaba katılıyor. Bazı hesaplara göre, 2021’de FED’in aylık bazda yaptığı 80 milyar dolarlık Hazine tahvil alımını dışında piyasada 3-4 trilyon dolarlık ek tahvil arzı söz konusu olabilir.

Grafik 2 – ABD TIPS Tahvil Verim Eğrisi (Reel Faiz Farkı)

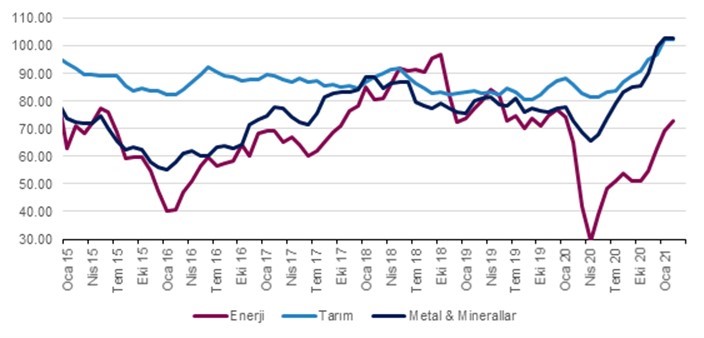

Öte yandan özellikle kısa vadeli reel faizlerin iyice negatif bölgeye yerleşmesi emtia fiyatlarındaki yukarı yönlü hareketi destekliyor. Bu yükselişte arzın talebe yetişmesi ile ilgili endişeler de rol oynadı. Başta Çin olmak üzere Doğu Asya’da iktisadi faaliyetlerin güçlü olması da emtia fiyatlarını destekleyen diğer temel faktör.

Grafik 3 – Emtia Fiyat Fiyatları (2010 = 100)

Dikkat çekici bir şekilde, gelişmekte olan ülkeler ABD uzun vadeli tahvil faizlerindeki yükselişten şimdiye kadar olumsuz etkilenmedi.

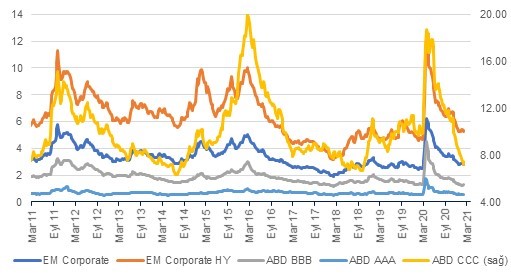

Hatta, bu dönem içerisinde, uzun vadeli tahvil faizlerinde yükselişte risk spread’leri gerilemeye devam etti. ABD ve GOÜ şirket tahvillerinin ABD tahvil faizleriyle olan farkı hızla COVİD önceki seviyeye doğru geriledi. Bu sayede uzun vadeli ABD tahvil faizlerindeki yükseliş GÖÜ piyasalarındaki risk iştahını ve fiyatlamayı şimdiye kadar olumsuz etkilememiş oldu.

Grafik 4 – ABD tahvil faizleriyle GOÜ ve kurumsal kredi faiz farkı/spread (puan)

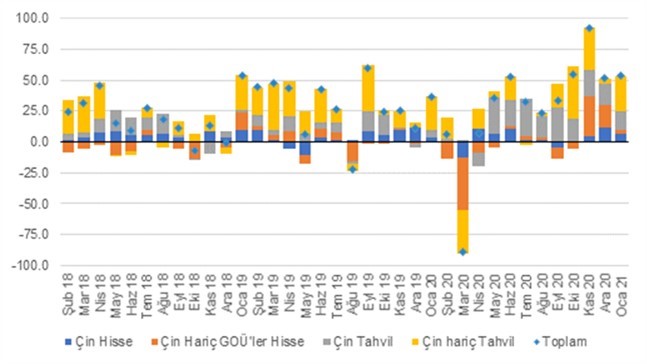

Çin hariç GOÜ’lere olan sermaye girişi Kasım ve Aralık’ta özellikle hisse senetlerinde çok güçlü iken, Ocak’ta frene bastı. Öte yandan, tahvillere girişi güçlü kalmaya devam etti.

Grafik 5 – IFF GOÜ’ler Sermaye Girişi Hesabı (milyar USD)

Bundan sonraki süreçte hangi göstergeler/gelişmeler takip edilecek?

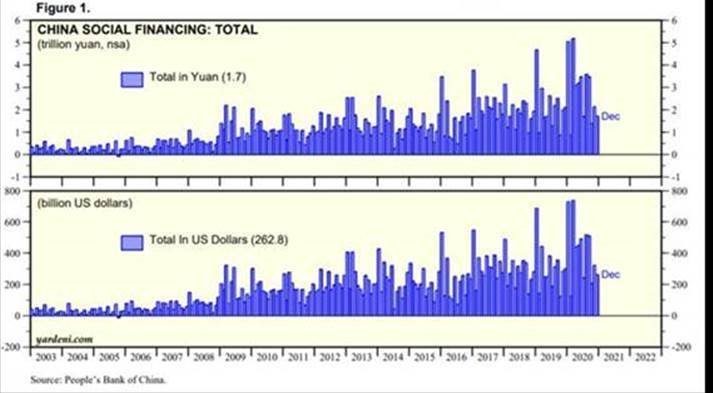

| Grafik 6 – Çin’in toplam sosyal finansmanı (trilyon Yuan) |

TCMB Başkanı Naci Ağbal’ın Reuters haber ajansına röportaj verdi. Zamanlama açısından değerlendirdiğimizde bu röportajın Çarşamba günü açıklanan Ocak enflasyon verisi ve Perşembe günü açıklanan TCMB’nin enflasyon değerlendirmesi üzerine ve 18 Şubat’ta gerçekleşecek PPK faiz kararı öncesinde geldiğini vurgulamak gerekiyor. Yüksek gelen Ocak enflasyon verisine rağmen ve nispeten güçlü dolar endeksine rağmen, Ocak sonundan bugüne USD/TRY’nin 7.40 civarından 7.08’e gerilemesinde para politikasına dair beklentilerin yattığını düşünüyoruz.

Röportajın tamamı için tıklayınız:

Sayın Ağbal’ın ilave faiz artışının hangi durumlarda geleceğine dair ifadeleri:

• Önümüze gelecek her türlü yeni verinin enflasyon beklentileri ve fiyatlama davranışlarında orta vadeli hedef patikasından sapma riskine işaret etmesi durumunda önden ilave sıkılaşma yapacağız.

• Para politikasında risklere karşı önden gereken tepki gösterilmesi enflasyonist baskıları erken aşamada yönetmenizi sağlar. Geçmiş tecrübeler göstermiştir ki, gecikmeli olarak gösterdiğiniz tepkinin ekonomik maliyetleri daha ağır olabilmektedir.

• Bu yıl için yaptığımız enflasyon tahmin patikası üzerinde yukarı yönlü riskler önemini koruyor. Nitekim Ocak ayına ilişkin gerek TÜFE gerek ÜFE gerçekleşmeleri enflasyon üzerinde döviz kurunun birikimli yansımalarının, uluslararası emtia fiyatlarında devam eden artışların, üretici fiyatlarındaki güçlü artış eğiliminin ve arz kısıtlarının önemini koruduğunu göstermektedir. Para Politikası Kurulumuz enflasyonist görünüm üzerindeki bu etkilerin Ocak Enflasyon Raporunda oluşturduğumuz orta vadeli tahmin hedefi patikasından sapma riskine işaret edip etmediğine dair değerlendirmelerini yapacaktır.

• Enflasyon baskılarının arttığı dönemlerde tepki verilmesinin geciktiği dönemlerde sonradan daha yüksek maliyetle parasal sıkılaşmaya gidildiği veya enflasyon görünümünün iyileşmesinden hızlı ve erken şekilde gevşemenin de sonrasında tekrar yükselen enflasyon şeklinde döndüğü dönemler de tecrübelerimiz arasında yer alıyor.

• Yukarı yönlü risklerin varlığını kabul ediyoruz ve bu risklerin gerçekleşmesi durumunda ilave sıkılaşmaya gidip bunların enflasyon görünümü üzerindeki etkisini azaltacağız. Dolayısıyla, bu kararlılığımız piyasa tarafından teyit edildikçe enflasyon beklentileri yıl sonu tahmin hedefimize yakınsayacaktır.

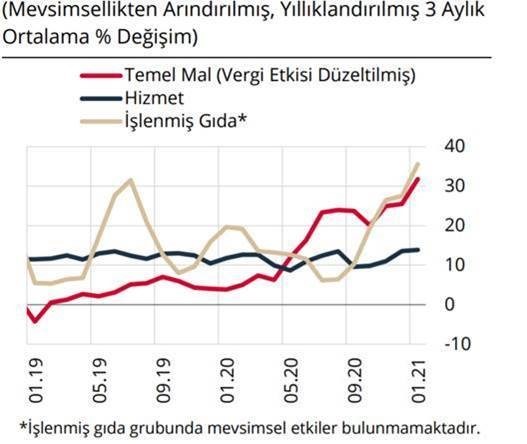

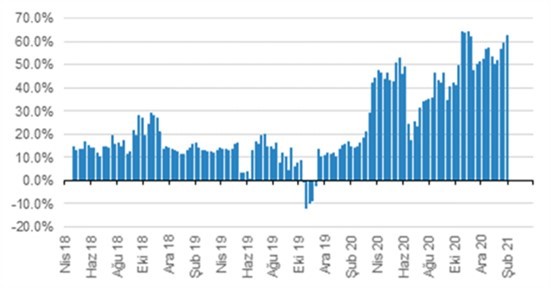

• Aşağıdaki grafikler ise TCMB’nin dün yayınladığı Ocak ayı fiyat gelişmeleri değerlendirme raporundan: TCMB temel imalat ürünlerinde %40’a yakın, tüketici sepetinde ise temel mal ve işlenmiş gıda ürünlerinde ise %35’e yakın kısa vadeli trend enflasyonu hesaplıyor. Her ne kadar Şubat’tan itibaren bu eğilim göstergelerinde düşüşün başlayacağını öngörsek de TCMB’nin hesapladığı ve kamuoyuna sunduğu rakamları Ağbal’ın açıklamaları çerçevesinde değerlendirsek, 18 Şubat’ta ilave faiz artışı yüksek ihtimal olarak gözüküyor.

| Grafik 1 – TCMB Enflasyon Eğilimi Hesabı

|

Faiz indirimi ile ilgili soruya sayın Naci Ağbal’ın verdiği cevap:

Enflasyon patikası üzerinde yakın vadede öngördüğümüz yukarı yönlü risklerin önemini koruyacak olması ve patikanın beklenen eğimini dikkate aldığımızda bu yıl içinde faiz indirimini uzun bir süre gündeme almamız mümkün gözükmemektedir.

Ayrıca kısa vadede oldukça etkili olan arz yönlü enflasyonist unsurlar nedeniyle yıllık enflasyonun öngördüğümüz patika dâhilinde belirli bir süre yukarı yönlü seyretmesini bekliyoruz. Asgari ücretin özellikle hizmet fiyatları kanalıyla ilave enflasyon katılığı oluşturacağını düşünüyoruz. Bu durum para politikasındaki sıkı duruşun geçmiş öngörülere kıyasla daha uzun bir süre korunmasını gerektiriyor.

Bizim Yorumumuz:

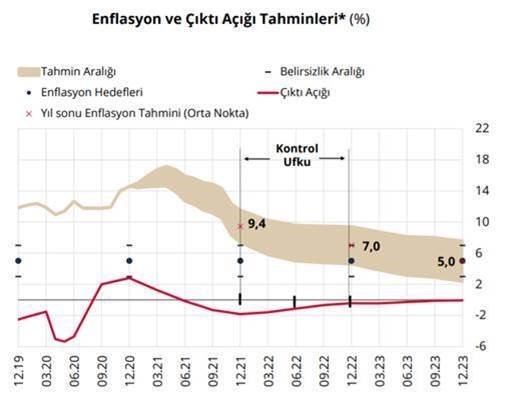

Enflasyonun (TÜFE) Nisan’da %17 ile zirve yapmasını, sonrasında önce Haziran’da %14’e gerilemesi, sonrasında ise baz etkisiyle kademeli bir şekilde gerilemeye devam ederek 2021’i %11 ile kapatmasını bekliyoruz. Öte yandan, TCMB geçen hafta yayınladığı Enflasyon Raporunda yer verdiği enflasyon projeksiyonu şeması üzerinden gidecek olursak, Banka’nın enflasyonun Nisan’da %16 civarında tepe noktasına ulaşmasını sonrasında ise Haziran’da %14 civarına gerilemesini beklediği değerlendirmesi yapılabilir. Ancak, TCMB yıl-sonu enflasyon beklentisi konusunda bize kıyasla daha iyimser. Bizim beklentimiz %11 iken, TCMB’nin “tahmin hedefi” %9.4.

Dolayısıyla, kısa vadede beklenenden güçlü talep ve maliyet enflasyonunu göz önüne aldığımızda, TCMB, kısa vadede enflasyonda yukarı yönlü sapma riskini göze almayacağı görünüyor. Zaten, Sayın Naci Ağbal para politikasında piyasanın önünden gideceklerinin de mesajını vermiş. Merkez Bankası tarafından “ilave faiz artışını” ihtimalinin bu kadar dile getirildiği ve hatta enflasyon verisi sonrası TCMB başkanının bu kadar detaylı bir basına röportaj verdiğini göz önüne alırsak, 18 Şubat’ta 50/75 baz puan ilave faiz artışı beklemek gerekiyor.

Bu bağlamda son fiyat gelişmeleri de kısa vadeli risklere işaret etmeye devam ediyor. Basında geçen son fiyat gelişmeleri:

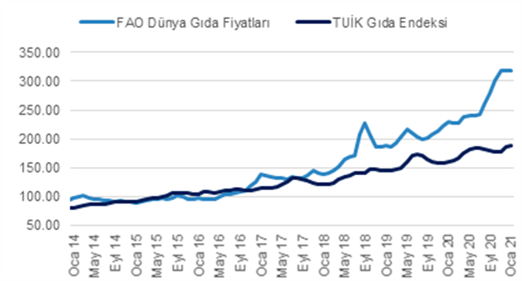

| Grafik 2 – Karşılaştırmalı Gıda Fiyat Endeksleri |

Talep tarafında ise, TCMB’nin nispeten iyimser enflasyon tahmin hedefinde çıktı fazlasının hızla normalleşmesi, diğer bir değişle talebin kayda değer düşüş göstermesine dayalıydı. TCMB’nin 6 aylık vadede çıktı açığında 3 puana yaklaşan düşüş beklentisi bir miktar iyimser olabilir. Ayrıca, finansal koşullardaki mevcut sıkılığın iç talep üzerinde şimdilik kayda değer bir etki yarattığını gözlemlemiyoruz.

| Grafik 3 – TCMB Enflasyon ve Çıktı Açığı Tahminleri |

Öte yandan, yüksek frekanslı hem tüketim hem de üretim göstergeleri bunun tersine bir resim çiziyor. Çıktı açığının azalması bir yana artması söz konusu görünüyor şimdilik. Ayrıca, kredi arzı son 3 ayda ciddi miktarda ivme kaybetse de, 2018’in ikinci yarısı ile 2019’un ilk çeyreği arasındaki kredi arzı daralmasına kıyasla nispeten yumuşak bir ivme kaybı söz konusu.

Grafik 4 – Market ve Alışveriş Merkezleri Kredi Kartı Harcaması (TL, 4-haftalık ort., yıllık % değişim)

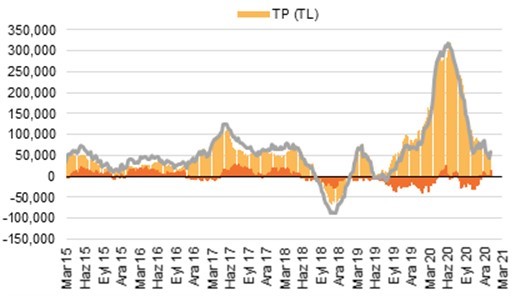

Grafik 5 – Net Kredi Kullanımı (13-haftalık değişim, milyon TL)