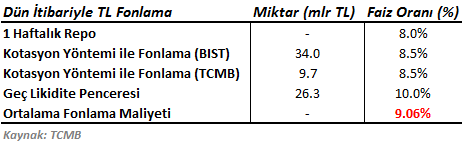

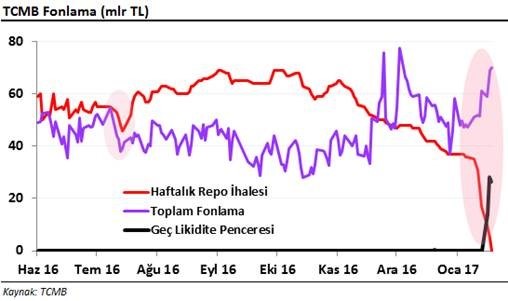

TCMB’nin haftalık repo ihalesi açmaması ve bankalararası para piyasasında borçlanma limitlerini sınırlandırması ile bankalar %10 faiz oranı ile geç likidite penceresinden fon sağlarken, ortalama fonlama maliyeti Mart 2016’dan bu yana ilk defa %9,06 seviyesine yükseliş gösterdi. Böylece ortalama fonlama maliyeti %8,5 olan gecelik borç verme faiz oranının üzerine yöneldi.

TCMB bir haftadır haftalık repo ihalesi ile 31 milyar TL’yi ihale geri dönüşü gerçekleştirmezken, bu miktarı diğer fonlama yöntemlerinden daha yüksek maliyetle sağladı.

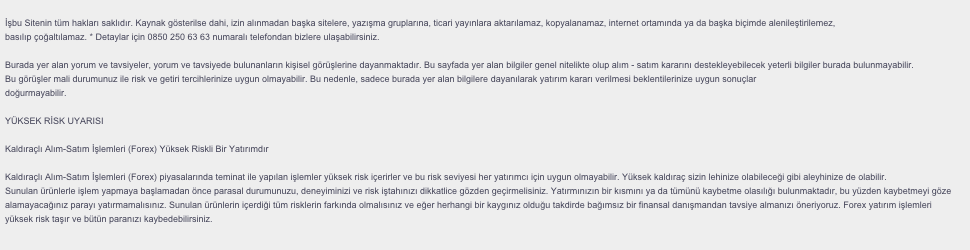

TL’nin dünkü fonlama miktarlarına bakacak olursak; bankalar TCMB’den kotasyon yöntemiyle 9,7 milyar TL, BIST’te repo piyasasından aynı yöntemle 34 milyar TL, geç likidite penceresinden 26,3 milyar TL’lik fon sağladı.

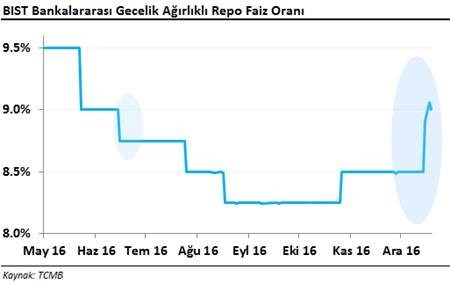

TCMB’nin likiditeyi sıkılaştırıcı yönde adımları ile beraber BIST bankalararası gecelik repo faiz oranı 50 baz puan ile %9 civarına yükseldi.

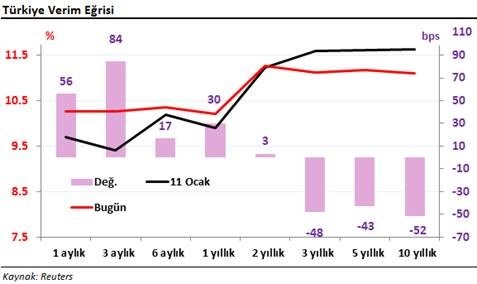

Öte yandan, uygulamaların yoğunlaştığı geçtiğimiz haftadan beri verim eğrisinin kısa ucunda bono faizleri yükselirken, TL’nin toparlanmasının etkisiyle uzun vadeli tahvil faizleri düşüş gösterdi.

Böylece verim eğrisi daha yatay bir hal aldı; gösterge tahvil faizi ile 10 yıllık tahvil faizi arasında fark kalmadı.

Sonuç olarak; TCMB’nin attığı sıkılaştırıcı yöndeki adımları ilk etapta TL’ye olumlu yansısa da, bu etkinin sınırlı kaldığını ve döviz kurlarının yeniden yukarı yönlü ataklar gösterdiğini görüyoruz. Bu da TCMB’nin faiz artırımı gerçekleştirmediği sürece, diğer yöntemlerle gerçekleştirdiği likiditeyi daraltıcı yöndeki adımlarının etkisinin TL’ye değer kazandırma adına limitli kalacağına işaret ediyor.