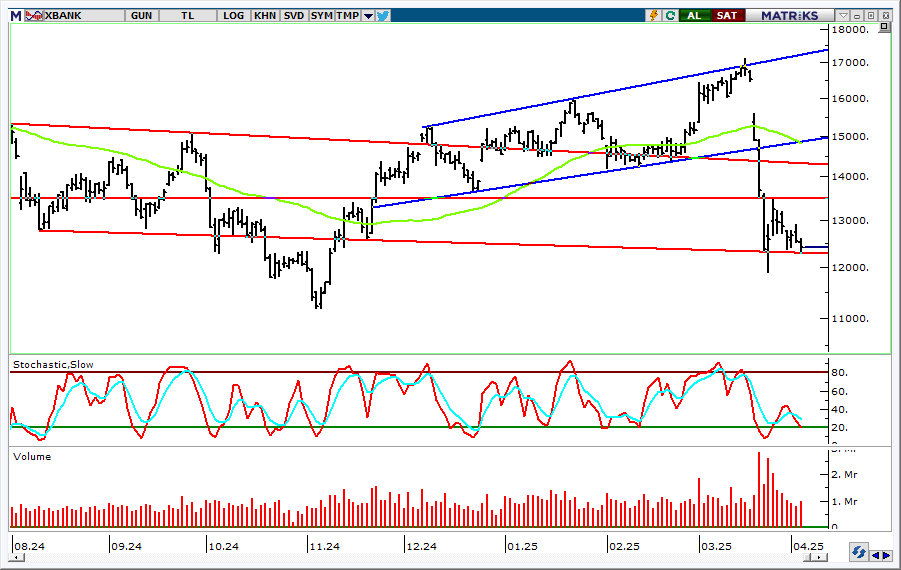

BIST 100 Endeksi kısa işlem haftasında 9600’ün üzerine yükselişlerde güç kaybederken, Cuma günü 9400 desteğinin altına geriledi. Endeks günü %1,1, haftayı ise %2,9 düşüşle tamamladı. Bankacılık endeksinin haftalık değer kaybı %1,8’e işaret etti. Ancak BIST’in yurtdışı borsalara görece daha iyi bir performans gösterdiğini söyleyebiliriz. Endekste 9400’ün üzeri 9400-9800 bandının korunması, bu aralık içerisinde tepki alımlarının gerçekleşmesi için önemli. 9400’ün üzerinde 9600 önemli direnç seviyesidir. Haftalık bazda endeksin 9800’ü aşması kısa vadeli yükselen trend içerisinde hareket sergilemesi için önemli. 9400’ün altında geri çekilme riski bulunuyor; 9300 destek olarak izlenebilir. 9400’ün altında yeni alım konusunda temkinli olunabilir. 9400’ün üzerinde trade fırsatları değerlendirilebilir görüşündeyiz. Bankacılık endeksinin 12.300 desteğinin üzerinde kalması önemli. 12.600 ise direnç seviyesidir. ABD Başkanı Trump, 2 Nisan'da karşılıklı gümrük tarifelerinin uygulanmaya başlayacağını açıklamış, ABD'de üretilmeyen otomobiller için de %25'lik gümrük vergisinin yine bu tarihte başlayacağını belirtmişti. Trump merakla beklenen yeni gümrük tarifelerini duyurdu. Trump, ABD'nin diğer ülkelere karşılıklı tarifeler uygulayacağını, temel tarife oranının %10 olacağını açıkladı. Trump; Çin’in ABD'ye %67 vergi uyguladığını, kendilerinin %34 uygulayacağını, Avrupa Birliği’ne %20 vergi getirdiklerinin açıklamasını yaptı. ABD Türkiye'ye %10 gümrük vergisi uygulayacak. Meksika ve Kanada, Beyaz Saray'ın yayınladığı karşılıklı tarifelerle karşı karşıya kalan ülkelerin yer aldığı uzun listenin dışında kaldı. Trump ayrıca Vietnam'a %46, Japonya'ya %24, İngiltere'ye %10, Güney Kore'ye %25, Tayland'a %36, İsviçre'ye %31, Tayvan'a %32, Hindistan'a %26, Malezya'ya %24 vergi tarifesi açıkladı. Trump konuşmasında, ithal otomobillere %25 gümrük vergisi uygulayacaklarını hatırlattı. Gümrük tarifelerinin yükseltilmesi sonrasında yatırım ve tüketim harcamalarının azalması vasıtasıyla ABD’de resesyon endişeleri artış gösterdi. Aynı zamanda ticaret savaşının küresel büyüme üzerinde aşağı yönlü riski de beraberinde getirdiğini belirtelim. Yeni vergi açıklamalarının ardından, küresel risk iştahı düşerken. ABD borsaları geçtiğimiz hafta sert geri çekildi. Haftanın ajandasında; Çarşamba günü Fed’in Mart ayına dair toplantı tutanakları yayımlanacak. Fed bu toplantıda politika faizini beklentilere paralel %4,25-4,50 aralığında sabit tutmuştu. Noktasal grafikte 2025 için 50 baz puanlık faiz indirimi öngörüldü. Kısa vadeli faiz oranı vadeli işlemlerine göre Mayıs'a kadar Fed'in faiz indirimi beklentileri istihdam verilerinin ardından düşerken, son durumda indirimlerin Haziran'da başlaması bekleniyor. Haziran ayı indirim beklentisinin 50 baz puan civarında olduğunu söyleyebiliriz. Özellikle de tarifelerin etkisiyle yılın sonuna kadar büyümeye destek sağlanacağı beklentisi ile dört faiz indirim fiyatlaması devam ediyor. Perşembe günü ABD’de enflasyon verileri ön planda olacak.

EUR/USD ABD Başkanı Trump’ın tarifelere yönelik açıklamaları sonrasında yukarı yönlü tepki göstermişti. Kısa vadeli sıkışmasını yukarı tamamlaması sonrasında yükselen trendine başlayan parite 1,0940 olan önceki zirve seviyesini aştı. Bu seviyenin üzerinde parite 1,11 seviyesinin üzerine kadar yöneldi. Böylece parite Eylül ayının sonundan bu yana en yüksek seviyelerine ulaştı. Ancak parite gerçekleşen yükseliş sonrasında 1,11’in üzerine güç kaybına uğrayarak yeniden 1,10 seviyesinin altına geri çekildi. Paritenin ilk aşamada 1,0940 desteğinin üzerinde kalması öne çıkıyor. Aksi halde 1,09 sonraki destek konumunda. 1,10’un üzerinde ise 1,11 direnç olarak geçerli. Küresel risk iştahının düşmesi Cuma günü gelişmekte olan ülke para birimlerine olumsuz yansıdı. Dolar kuru önceki haftalarda sert yukarı yönlü hareket sonrasında 38,00 seviyesi civarında dengeli ve daha sakin bir seyir izliyor. Kurda 37,50 destek, 38,20 ilk planda dirençler olarak takip edilebilir.

Altın ons fiyatları ABD’nin gümrük vergisi uygulamalarının enflasyonist baskıya neden olacağı endişelerinin yanı sıra güvenli liman algılamaları ile 3100 doların üzerine yükselmişti. Buna paralel altın ons tarihi zirvesini ileri taşımıştı. Ancak altın ons son dönemdeki güçlü performansının ardından kâr satışları ile karşılaşırken, 3050 dolar desteğinin de altını test etti. 3050 doların üzeri yeniden 3100 dolar direncine doğru tepki açısından takip edilebilir. 3050 doların altında kaldığı sürece ise geri çekilme ve düzeltme riski olduğunu belirtelim. Bu durumda ise 3020 dolar ve 3000 dolar destek seviyeleridir. Gram altın, altın onstaki aşağı yönlü hareket ile 3800 TL’nin altına yönelim sonrasında 3700 TL civarına geriledi. 3800 TL direnç haline gelirken, 3725 TL’nin altında 3700 TL ve 3685 TL destekler olarak öne çıkıyor.