Piyasa beklentisi ve bizim beklentimize paralel olarak, TCMB politika faizini %14’te sabit tutmaya karar verdi. Hatırlanacağı üzere, TCMB Eylül-Aralık ’21 arasında politika faizinde toplam da 500 baz puan faiz indirimine gittikten sonra bu sene gerçekleşen 6 toplantıda da faizleri sabit bıraktı.

TCMB bir önceki karar metninde olduğu gibi küresel gelişmelere değinmiş. TCMB’nin bugünkü karar metninde küresel büyüme görünümü konusunda daha olumsuz bir değerlendirmede bulunduğunu ifade edebiliriz: “Etkisi artarak sürmekte olan jeopolitik riskler olumsuz yönde etkisini sürdürmeye devam etmiş, dünyada iktisadi faaliyetin daha da zayıflamasına sebep olmuştur. Önümüzdeki döneme ilişkin küresel büyüme tahminleri aşağı yönlü güncellenmeye devam etmekte ve resesyon ihtimali artmaktadır.” Küresel ekonominin resesyon olarak nitelendirilebilecek süreçleri 2009’da %1,3, 20220’de ise pandemi ile beraber %3,3 oranında daralarak yaşadığını göz önüne alırsa, TCMB’nin “resesyon riski” ifadesini kullanmasından Banka’nın küresel büyüme konusunda güçlü endişelerinin olduğu sonucunu çıkarabiliriz.

Daha önceki metinde: “Değerlendirme süreçleri tamamlanan teminat ve likidite politika adımları para politikası aktarım mekanizmasının etkinliğinin güçlendirilmesi için kullanılmaya devam edilecektir.” ifadesini büyük oranda korunduğunu, ancak “kredi ve teminat” “politika adımlarına” ek olarak “kredi” kelimesinin de eklendiğini gözlemliyoruz. Ayrıca uzun zamandır karar metinlerinde yer alan “fiyat istikrarının sürdürülebilir bir şekilde kurumsallaşması amacıyla TCMB’nin tüm politika araçlarında kalıcı ve güçlendirilmiş liralaşmayı teşvik eden geniş kapsamlı bir politika çerçevesi gözden geçirme süreci devam etmektedir.” ifadesi bugünkü karar metninde de yerini almış. Bu cümlenin korunmasından çıkardığımız sonuç ise TCMB’nin politika faizini yükseltmeden parasal aktarım mekanizmasını etkileyen değişikler yolu ile enflasyon ile mücadele etmeye devam etme niyet ettiğidir.

TCMB’nin son dönemde aktarım mekanizmasına yönelik attığı adımlar ise şunlar olmuştu: TCMB’nin güçlü seyretmeye devam eden talep ve kredi arzı karşısında içinde bulunduğumuz ayda diğer kamu otoriteleri ile beraber (Hazine, BDDK ve SPK) bir çok adım attığını gözlemledik. Türkiye Cumhuriyet Merkez Bankası (TCMB), Türk Lirası cinsi varlıkların teminat sistemindeki ağırlığını artırıcı adımları uygulamaya başladı. TCMB, kabaca doğrudan ihracat ve üretimin finansmanı haricinde kalan alanlar hariç kredilerde zorunlu karşılık oranı iki katına çıkardı. Banka, yabancı para mevduata zorunlu karşılığa ilave olarak TL tahvil tesisi zorunluluğu getirdi. Daha sonra ise bu tahvillerin uzun vadeli olmasını teşvik edici ilave önlem açıkladı. Bu kararlara paralel BDDK aldığı karar ile tüketici kredilerinde vadeleri kısaltırken kredi kartlarında ise asgari ödeme miktarını artırdı. Ayrıca, BDDK 3 hafta önce yayınladığı yönetmelik ile belirli şartlara uymayan (bilançodaki nakit döviz miktarı belirli sınırları aşan) rotatif, kredili mevduat hesabı (KMH) veya kurumsal kredi kartları gibi kredi işlemleri yoluyla kredi kullanmasını engelleyici önlem aldı.

TCMB’nin attığı adımların kredi aktarım mekanizması üzerindeki etkisini kredi hacmi açısından 15 Temmuz ile biten hafta itibarıyla gözlemleye başladık. Mayıs sonu itibariyle yıllıklandırılmış %80 büyüme ivmesini yakalayan kredi büyümesi Haziran sonundan itibaren gerilemeye başladı ve 14 Temmuz ile biten hafta itibariyle %70’lere doğru geriledi. Bu ivme kaybına paralel, ihtiyaç kredisi faizlerinin %35’lerin, ticari kredi faizlerinin ise %30’ların üzerine çıktığını gözlemliyoruz. Döviz cinsinden kredi hacmindeki düşüş 2021 ortalarından bu yana devam ederken, son haftalarda ivme kazandı. 14 Temmuz ile biten hafta itibariyle yıllıklandırılmış daralma ivmesi %30’lara kadar yükseldi. Önümüzdeki dönemde piyasalar tarafından en yakından izlenecek veri haftalık kredi ve kredi faizleri verisi olmaya devam edecek. Öte yandan, ancak çok derin bir kredi daralmasının (2019 ve 2021’de olduğu gibi) politika faizinde güçlü bir faiz artışının yerini alabileceğini değerlendiriyoruz.

Talep koşullarına baktığımızda ise küresel ekonomide yavaşlama Türkiye’nin imalat PMI verisinin 48,1’e kadar düşmesine sebep oldu. Ayrıca, kredi arzındaki yavaşlamanın önümüzdeki dönemde ilave yavaşlatıcı etkilerini görebiliriz. Öte yandan, son kredi kartı harcaması verilerine göre harcamalardaki artış eğiliminin yeniden uzun yıllardaki trendin üzerine çıkmış olabileceğini değerlendiriyoruz. Ayrıca, yılın ikinci yarısında güçlü bir ücret artışı ve enflasyonist ortamın harcamaları öne çekilmesine yol açması iç talebin arzu edilenden daha güçlü kalmasına yol açabileceğini değerlendiriyoruz.

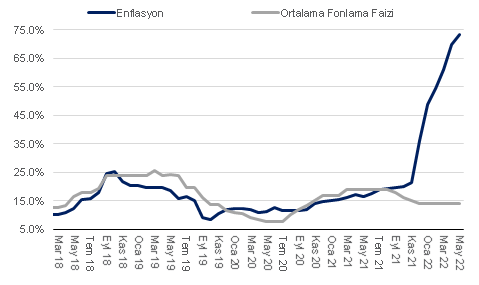

Yıllık enflasyonun Eylül-Ekim döneminde %90’a kadar yükselme ihtimali olduğunu değerlendiriyoruz. Yılsonu enflasyon beklentimiz ise %70 civarına yükseldi. Ayrıca, 2023’te ortalama enflasyonun %50 civarında gerçekleşebileceğini düşünüyoruz. Dolayısıyla, mevcut %14 politika faizi ile beraber derin negatif reel faiz görünümü devam ediyor. Son olarak önümüzdeki dönemde enerji fiyatlarındaki yüksek seyrin devam etmesi (özellikle ithal kömür ve spot doğalgaz) ve ihracatın hız kaybetme riski ödemeler dengesi üzerinde baskı unsuru olmaya devam edebilir.

Grafik 1 – Yıllık TÜFE & TCMB Ort. Fonlama Faizi