TCMB PPK, politika faizi olan 1 haftalık repo faizini 200 baz puan indirerek, %18’den %16’ya düşürdü. Karar öncesinde piyasa beklentisi 100 ve 50 baz puanlık faiz indirimi konusunda ikiye ayrılırken, faiz indirimi konusunda ise mutabık bir duruş sergiliyordu. Bizim de beklentimiz, TCMB’nin politika faizini %18’den %17’e indirmesi yönünde oluşmuştu. Ayrıca, hatırlanacağı üzere, TCMB, bir önceki PPK toplantısında, piyasa beklentisinin aksine 100 baz puanlık bir faiz indirimi gerçekleştirmişti.

TCMB’nin bugün beklentinin üzerinde yaptığı faiz indirim kararından sonra dikkatlerin odaklanacağı ikinci husus, karar metninde faiz indirim takvimiyle ilgili, diğer değişle, TCMB’nin önümüzdeki toplantı/larda ilave faiz indirimi/lerinin gelip gelmeyeceğine ilişkin ipuçlarına bakmaktı. Bu konuda bir açıklama yapılmaması, ya da sinyal verilmemesi önümüzdeki toplantılarda da ilave seri faiz indirimlerinin devam edebileceği izlenimi verebilirdi.

Ancak, TCMB’nin bu konuda açıkça olmasa da nispeten belirgin bir sinyal verdiğini düşünüyoruz: “Arz yönlü arızi unsurlardan kaynaklı olarak politika faizinde yapılan aşağı yönlü düzeltme için yıl sonuna kadar sınırlı bir alan kaldığı Kurul tarafından değerlendirilmiştir.”

Bu ifadeden, TCMB’nin en azından yıl sonuna kadar faiz indirimi sürecinin sonuna geldiğini anlıyoruz. Ancak, bunun bir sonraki PPK toplantısında ilave 100 baz puan daha faiz indirimin gelmeyeceği anlamına geldiğini düşünmüyoruz. Ayrıca, “yıl sonuna kadar” ifadesinden önümüzdeki yıl faiz indirimi sürecine yeniden başlanıp başlanmayacağı konusunda açık uç bırakıldığını değerlendiriyoruz.

TCMB’nin genel hatlarıyla önceki karar metnine yakın bir karar metnini kamuoyuna sunduğunu gözlemliyoruz. Örneğin, enflasyon gelişmelerini değerlendiren ifade aynen korunmuş: “Enflasyonda son dönemde gözlenen yükselişte; gıda ve ithalat fiyatlarındaki artışlar ile tedarik süreçlerindeki aksaklıklar gibi arz yönlü unsurlar, yönetilen/yönlendirilen fiyatlardaki artışlar ve açılmaya bağlı talep gelişmeleri etkili olmaktadır. Bu etkilerin arızi unsurlardan kaynaklı olduğu değerlendirilmektedir.”

Aynı zamanda, mevcut para politikasının iktisadi koşullar üzerindeki etkisi benzer şekilde değerlendirilmiş: “Diğer taraftan, güçlü parasal sıkılaştırmanın krediler ve iç talep üzerindeki yavaşlatıcı etkileri devam etmektedir. Parasal duruşun sıkılığı ticari kredilerde öngörülenin ötesinde daraltıcı etki yapmaya başlamıştır. Bunun yanında, bireysel kredilerin ılımlı seyre dönmesi için makroihtiyati politika çerçevesi güçlendirilmiştir.”

Önümüzdeki döneme ilişkin enflasyon görünümüne dair değerlendirmemize gelince, son kur ve küresel enerji ve emtia fiyatlarındaki gelişmeler, nispeten güçlü iç ve dış talep koşulları ve beklenti kanalındaki istikrarlı bozulmayı göz önüne aldığımızda, olumlu baz etkisine rağmen, manşet enflasyonun Kasım ve Aralık’ta düşmeyebileceği ve yılı %20 seviyesine kapayabileceği yönünde. Geçtiğimiz günlerde akaryakıt ürünlerine gelen zamlar ve sanayinin kullandığı elektrik ve gaza yapılan zamları göz önüne aldığımızda bu beklentinin gerçekçi olduğunu düşünüyoruz.

Öte yandan, mevcut koşullar altında, çekirdek enflasyon göstergelerin, önümüzdeki 4-5 aylık dönemde kademeli olarak yükselebileceğini düşünüyoruz. Bu açıdan politika faizini şu aşamada %16’ya gerilemesi (ve belki önümüzdeki ay daha da düşecek), reel faiz görünümü oldukça negatif bölgeye çekiyor. Dolayısıyla, döviz kuru ve faiz oynaklığının gündemde bir süre daha gündemde kalabileceğini değerlendiriyoruz. Bu sebepten dolayı, beklenti kanalında gözlemlediğimiz istikrarlı bozulmanın bir süre daha devam etmesini, bunu ücret enflasyonunun takip etmesini, dolayısıyla 2022’de enflasyonda düşüşün epey gecikebileceği kanaatini taşıyoruz.

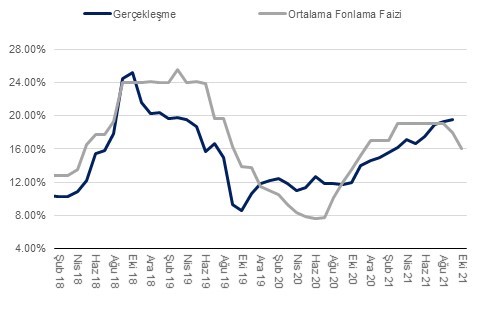

| Grafik 1 – Yıllık TÜFE & TCMB Ort. Fonlama Faizi |

Kaynak: TÜİK, QNBFI