TSİ Çarşamba gecesi yayınlanan FOMC toplantı tutanakları, Aralık FOMC toplantısı sonrası yayınlanan karar metnine ve Başkan Powell’ın açıklamalarına kıyasla daha şahin göründü.

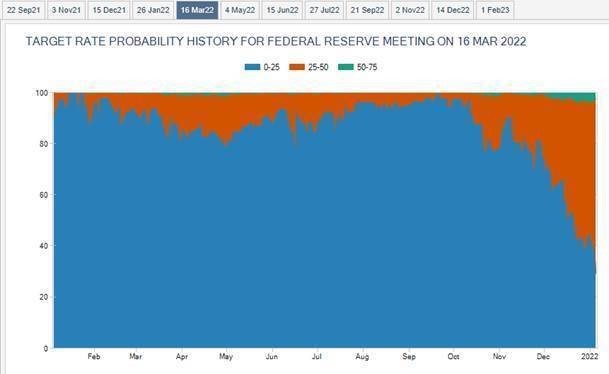

14-15 Aralık Çarşamba günü gerçekleşen FOMC toplantısı tutanakları, üyelerin artan enflasyonun ve çok sıkı bir işgücü piyasasının kısa vadeli oranların “katılımcıların önceden tahmin ettiğinden daha erken veya daha hızlı” yükseltilmesini gerektirebileceğini değerlendirdikleri gösterdi. Bu ifadeler ilk faiz artırımının Mart’ta gerçekleşme beklentisini (grafilk-1) güçlendirdi.

| Grafik 1 – 16 Mart 2022 FOMC Toplantısı Faiz Beklenti İhtimal Dağılımı |

| Kaynak: CME FEDWATCH TOOL |

Tutanaklara göre, bazı yetkililer ayrıca Fed'in faiz oranlarını artırmaya başladıktan hemen sonra 8.76 trilyon dolarlık tahvil ve diğer varlık portföyünü küçültmeye başlaması gerektiğini düşünüyor. Bu adımı, Fed'in ekonomiyi soğutmak için finansal koşulları sıkılaştırmasının başka bir yolu olarak değerlendirebiliriz.

Fed varlık satın almayı bıraktığında, itfası gelen menkul kıymetlerin yerine ikincil piyasadan yeniden alım yaparak varlık miktarını sabit tutabilir. Alternatif olarak, Fed, yeniden tahvil almayarak bir tür politika sıkılaştırması olacak şekilde, varlık miktarının küçülmesine izin verebilir.

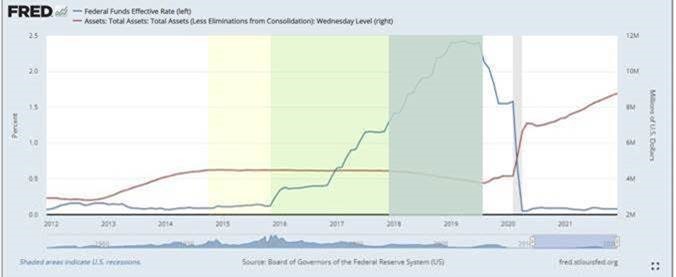

Keza, bir önceki döngüde FED 2014 başında tapering sürecinin başlayacağını ilan etmişti, ancak 2018 yılının başına kadar FED bilanço büyüklüğünü yaklaşık 4,5 trilyon dolar seviyesinde sabit tutmuştu.

| Grafik 2 – FOMC Bilanço Büyüklüğü ve Politika Faizi (FDR) |

| Kaynak: FRED |

Bu sürece paralel olarak, FED ilk faiz artırımını Aralık 2015’te yapmış, ancak piyasalarda türbülans oluşmasını önlemek adına 1 sene boyunca bekleyip, ikinci faiz artışını Aralık 2016’da yapmıştı. Sonrasında, kademeli olarak faiz artışına devam eden FED, son faiz artırımını Ocak 2018’de yapmıştı. Diğer bir değişle, FED 2 yıldan biraz uzun bir süreçte politika faizini 200 baz puan (8 adet faiz artırımı) çıkarabilmişti. Bu, kabaca her çeyrek 1 adet faiz artışına denk geliyordu.

Buna paralel, FED bilançosunu küçültmeye 2018 başında başlayıp (döngünün son faiz artırımı, politika faiz %2,25-2,50 aralığında iken), ancak Temmuz 2019’a kadar sürdürebilmişti. Diğer bir değişle, faiz indirim döngüsüne başladığı FOMC toplantısına kadar. Yaklaşık 1,5 yıllık süreçte FED ancak bilançosunu yaklaşık 550 milyar dolar azaltabilmişti, diğer bir değişle %12 oranında bir küçültme gerçekleştirebilmişti.

Tabii ki, FED’in faiz artırım döngüsünden aniden indirim döngüsüne girmesinin ana sebebi finansal koşulların sıkılaşmaya başlamasıydı. Uzun vadeli tahviller %3 civarına yükseldikten büyüne ve enflasyon beklentiler hızla gerilemiş, verim eğrisi ciddi manada yataylaşmıştı. Diğer bir değişle, 10 yıllık tahvil faizleri gerilerken, kısa vadeli faiz oranları yükselmişti. Aşağıdaki grafikte gösterildiği üzere, FED’in bilançosunu küçültmeye başladığı tarih itibariyle, uzun vadeli enflasyon beklentileri gerilemeye başlamış ve bu gerileme FED’in 2019 ortasında yeniden faiz indirimi yapana ve bilanço küçültme işlemini bitirinceye kadar sürmüştü.

Hatta, FED’in attığı bu gevşetici adımlara rağmen, enflasyon beklentileri kademeli olarak gevşemişti. Sonrasında ise 2020 başında dünyayı kasıp kavuran COVİD-19 salgını ile karşılaşmış, FED olağanüstü kararlar alarak faizleri sıfırlamış ve çok büyük varlık alım programlarına başlamıştı. FED, içinde bulunduğumuz tapering (varlık alımını sıfırlama süreci) Kasım sonunda başlamış, Aralık sonunda ise tapering sürecini hızlandırma kararı almıştı. Diğer bir değişle, FED varlık alımları Haziran 2022 değil, Mart 2022 itibariyle sonlandırmayı öngörmüştü.

| Grafik 3 – ABD 5 yıl sonraki 5 yıllık enflasyon beklentisi |

| Kaynak, FRED |

Aralık 2021 FOMC toplantı tutanaklarında çoğu üye, ekonomi güçlü ve enflasyon yüksek olduğu için varlıklarını bu sefer daha erken küçültmeye başlamaları gerektiğini düşünüyor. Tutanaklarda, varlık portföyünün (8.76 trilyon dolar) bu döngüde önceki döngüye kıyasla (4,5 trilyon dolar) çok daha büyük olduğu vurgulandı.

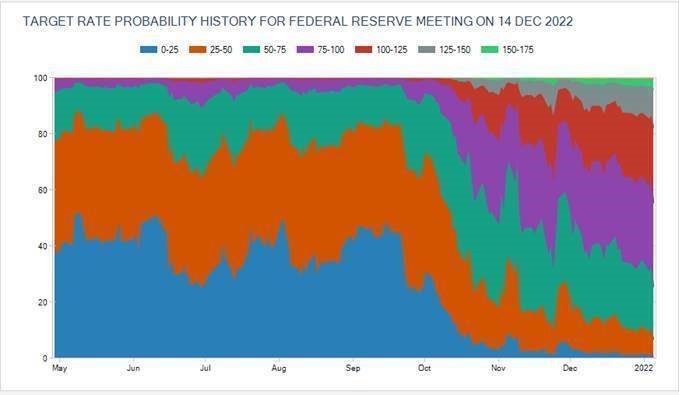

Karar metni yayınlandıktan sonra, hem kısa hem de uzun vadeli faizler yükseldi. Asya piyasaları açıldıktan sonra artış devam etti. Kısa vadenin yükselme sebebi 2022’de faiz artışı beklentisinin hem öne çekilmesi hem de 3 adetten 4 adete doğru evrilmesi rol oynuyor (grafik-4). Uzun vadeli faizlerin artmasının arkasında ise FED’in bilançosunu beklenenden daha hızlı azaltacak olmasının anlaşılması rol oynuyor.

| Grafik 4 – 14 Aralık 2022’de Faiz Beklenti İhtimal Dağılımı |

| Kaynak: CME FEDWATCH TOOL |

Öte yandan, Perşembe günü , San Francisco Fed President Mary Daly yaptığı konuşmada FED’in bilanço küçültme işlemine daha epey zaman olduğu imasında bulundu.

Daly yaptığı konuşmada; arz ve talep dengesizliklerinin neden olduğu yüksek enflasyonu dengelemek için çok agresif davranırlarsa, tedarik zinciri sorunlarını çözmek için aslında çok fazla bir şey yapmış olmayacaklarını söylerken, devam eden bir pandemi bağlamında ekonomi tam istihdama "yaklaşırken", "kısa vadede ve uzun vadede bir fark var vurgusunda bulundu. Diğer bir değişle, ABD ekonomisinin tam istihdama erişme noktasına ne kadar yakın olup olmadığı konusunda soru işaretleri ortadan kalkmamış olabilir.

Daly’ye göre 2022'de ilerlerken bunları dengelemek kritik olacağını vurgularken, Daly, faiz artırımlarının bilançoyu düşürmekten "çok farklı bir konuşma" olduğunu, çünkü bunu yapmanın ancak Fed'in faiz oranlarını normalleştirmeye başlamasından sonra olacağını da sözlerine ekledi.

Peki, FED faiz oranlarını nerede normalleştirecek sorusunu cevaplarken, uzun vadeli nötr faiz beklentilerinin (enflasyon yaratmayan uzun vadeli politika faizi) %2,0 civarında hesaplandığını düşündüğümüzde, FED’in bilanço küçültme işlemine başlaması için daha epey süre önümüzde bekliyor olabilir.

Peki, uzun vadeli ABD tahvil faizleri nereye doğru hareket edecek? Normal şartlar altında FED’in kısa vadede faiz artışlarına başlayacak olması uzun vadeli ekonomide aşırı ısınma ihtimalini azalttığı için faizleri arttırıcı değil, baskılayıcı etkisi olmasını bekleriz.

Öte yandan, bilanço küçültmesi tabii uzun vadeli faizlerin potansiyel olarak yukarı gitmesine yol açabilir. Ancak, bilanço küçültülmesi zamana yayılan bir süreç ve ABD tahvillerine özel sektörün ve küresel talebin devam edeceğini varsayabiliriz. Ayrıca, ABD Hazinesi’nin de ihraçları 2022’den itibaren çok daha sınırlı olacak. Dolayısıyla, arz kaynaklı faktörlerin faizler üzerindeki etkisi sınırlı olabilir.

Şu aşamada, kısmen bu faktörler yüzünden, uzun vadeli tahvil faizlerinde beklenenin ötesinde bir artış konusunda piyasaların derin bir endişe içerisinde olmadıklarını görüyoruz.