2Ç21’de yıllık bazda büyüme beklentimiz olan %24’in altında ve piyasa beklentisi olan yaklaşık %22 civarında %21,7 gerçekleşti. Büyüme rakamları gösterdi ki 4Ç20’de parasal sıkılaştırma ile beraber kredi/mali genişleme sona erse ve ekonomi kısmen kapansa da iktisadi faaliyetler güçlü kalmaya devam etti. Mevsimsellikten arındırılmış GSYH büyümesi yılın ilk çeyreğinde çeyreklik bazda %2,2 artış gösterdikten sonra Mayıs ve Haziran’da hizmetler sektörünün tabi olduğu kapanmaya rağmen, ikinci çeyrekte de %0,9 artış gösterdi.

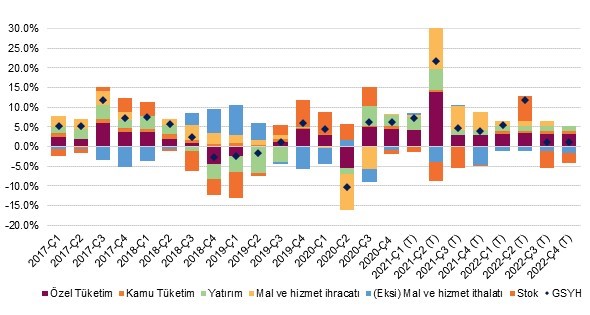

Grafik 1 – Çeyreklik GSYH Katkı (yıllık değişim, % puan)

| Kaynak: TÜİK, QNBFI |

2021’in 2. çeyreğinde yıllık bazlı büyümeye, sabit sermaye yatırımlarının 5,4 puan, hane halkı tüketiminin 13,8 puan katkıda bulunduğunu hesaplıyoruz. Stok birikimi ve hata payından büyümeyi 5,0 puan düşürücü, net ihracatın ise 7,0 puan arttırıcı katkısı olduğunu hesaplıyoruz.

Sabit sermaye yatırımlarının (2Ç21’de) yıllık bazda %20,3 oranın artış göstermesi ise büyük oran makine ve teçhizat yatırımlarında gözlenen yıllık bazda %35,2 artışa bağlı. İnşaat yatırımları, oldukça düşük bir baza rağmen yıllık bazda %12.2 oranında artış göstermiş. İnşaat yatırımları 2Ç19 seviyesinin %7,6 altında kalmış. Makine ve teçhizat yatırımları ise 2Ç19 seviyesinin %41 üzerinde.

Hanehalkı tüketiminde gözlemlenen (2Ç21’de) yıllık bazda %26,3’ün oranındaki artışın ise arkasında dayanıklı ve yarı dayanıklı mallar tüketimindeki artış etkili. Keza, bunu yerleşik ve yerleşik olmayanların tüketim harcamaları verisinden anlıyoruz. Bu veriye göre, dayanıklı mallar tüketimi yıllık bazda %36,5, yarı dayanıklı mallar tüketimi ise %55,4 artış göstermiş.

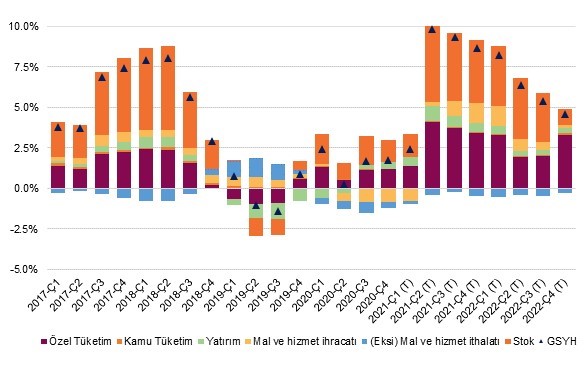

3Ç20 itibariyle hem küresel hem de Türkiye ölçeğinde aşılanma ve bağışıklık kazanmanın hızlanması ile beraber ekonomik aktivitenin güçlü seyrettiğini değerlendiriyoruz. Özellikle, turizm/yemek ve ulaştırma sektörleri olmak üzere hizmet sektörü aktivitelerindeki canlanma söz konusu. Yüksek frekanslı verilerden, TCMB haftalık kredi kartı harcamaları sektörlerde genele yayılan güçlü bir talep olduğunu gösteriyor. Üretim tarafında ise elektrik tüketimi, imalat PMI verileri ve ihracat rakamları gibi öncü göstergeler talep koşullarının güçlü kalmaya devam ettiğine işaret ediyor. Dolayısıyla, yılın 3. ve. 4. çeyreklerinde de büyüme eğiliminin devam etmesini bekliyoruz.

Yılın 3. çeyreğinde öncü göstergelerin büyüme eğilimine dair sunduğu güçlü sinyallerden dolayı 2021’in tamamına dair büyüme beklentimizi %7,0’den %8,7’ye revize ediyoruz. 2022’de ise büyümenin %4,5 seviyesinde seyredebileceğini değerlendiriyoruz. Ayrıca, 2022’de büyüme görünümüne dair risklerin de yukarı yönlü olduğunu düşünüyoruz. Keza, henüz yeteri kadar güçlü olmayan inşaat, konaklama ve ulaştırma gibi sektörler 2022’de daha güçlü bir performans gösterebilir.

| Grafik 2 – 4Ç Birikimli GSYH (yıllık, % puan katkı) |

| Kaynak: TÜİK, QNBFI |