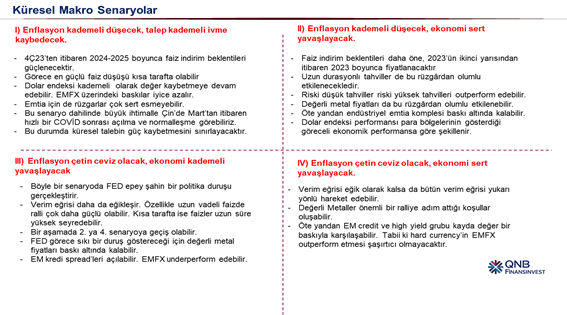

2023’e girerken önümüzdeki döneme ilişkin gerçekleşmesini olası gördüğümüz senaryoları belirledik. Bu 4 senaryoyu belirleyen değişkenler ise enflasyon ve büyüme görünümü (iktisadi faaliyetler).

Bu 4 senaryoyu şöyle oluşturduk: i) enflasyon kademeli düşecek, talep kademeli ivme kaybedecek, ii) enflasyon kademeli düşecek, ekonomi sert yavaşlayacak, iii) enflasyon çetin ceviz olacak, ekonomi kademeli yavaşlayacak ve iv) enflasyon çetin ceviz olacak, ekonomi sert yavaşlayacak.

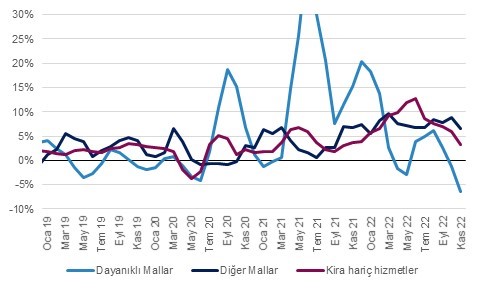

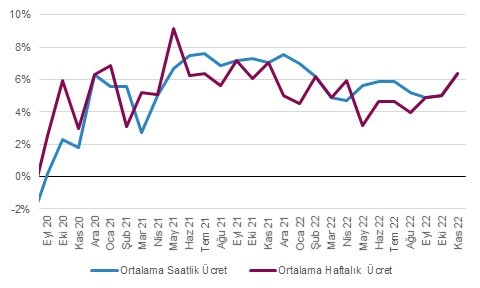

Bize göre aşağıda belirttiğimiz 4 ana senaryodan ilk 2’sinin (enflasyonun kademeli olarak düştüğü) gerçekleşme ihtimali görece daha yüksek. Örneğin, Salı günü açıklanan Kasım ayı ABD TÜFE verisine baktığımızda çekirdek enflasyon göstergelerinin net bir şekilde ivme kaybettiğine işaret ediyor. Ancak, ücret enflasyonu yüksek seyrettiği için bu düşüşün ani ve hızlı değil kademeli bir şekilde gerçekleşebileceği düşüncesineyiz (senaryo 1 ya da 2).

Keza, para piyasalarına göz attığımızda enflasyon swapları ABD’de Temmuz 2023’te TÜFE’nin yıllık %2,5’e düşebileceğini fiyatlıyor. Bloomberg konsensüse göre ise çekirdek enflasyonun 2023 sonunda %3,5’e gerilemesi bekleniyor.

Ayrıca, Eylül ayı itibariyle FOMC medyan ekonomik projeksiyonları çekirdek PCE enflasyonun 2023 sonunda 3.1’e 2024’te ise %2,3’e gerilemesini işaret ediyor. FED’in güncel projeksiyonlarını ise Çarşamba akşamı yakından takip edeceğiz. Ancak, kuyruk risklerini de göz ardı etmemek adına aşağıda diğer iki senaryoya (senaryo 3 ve 4) da yer verdik. Bu iki senaryoda enflasyon beklenenden daha fazla miktarda katılık gösteriyor.

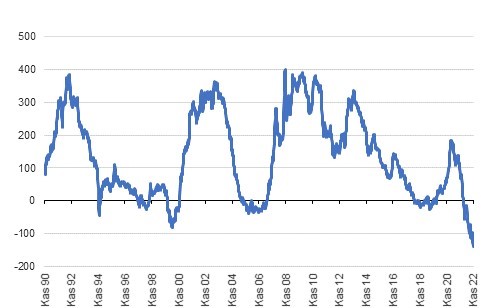

Verim eğrisinin tarihi ters eğim göstermesi tarihi olarak resesyon ya da iktisadi faaliyetlerin kayda değer bir şekilde gerilemesinin önceden sinyalini verebiliyor. Keza, geleceğe yönelik sorular içeren anketlerde (PMI’lar gibi) reel sektörde ciddi ekonomik yavaşlamaya işaret ediyor.

Grafik 1 – 5 yıl sonraki gecelik faiz - 1 yıl sonraki gecelik faiz farkı (puan)

Diğer bir pencereden bakarsak; ters verim eğrisi mevcut para politikasının çok sıkı olduğuna da işaret ediyor. Ancak, FED, yavaşlaması olası ekonomik aktiviteye rağmen bu sıkılığı bir süre daha devam ettirmek zorunda kalabilir, çünkü kısa vadede enflasyonun yüksek seyretmeye devam etme riski hala mevcut. Ayrıca, istihdam piyasası zaten hali hazırda beklenenden güçlü seyretmeye devam ediyor. Diğer bir taraftan, açık pozisyonlar doldurulmakta zorlanıyor, çünkü işgücüne katılım bir türlü arzu edilen artışı (pandemi öncesi seviyeler) gösteremiyor. FED, hanehalkı harcamaları beklenenden daha güçlü seyrettiği bir ortamda ücret-enflasyon spiral tehdidinin hala ortadan kalkmadığını düşünüyor. Dolayısıyla, FED’in Aralık ayı FOMC toplantısında enflasyon görünümündeki iyileşme sinyallerine rağmen dengeli bir yaklaşım göstermesini ve FED pivotu yani 2023’de olası faiz indirimi konusunda mesafeli durmalarını bekliyoruz.

Grafik 2 – ABD TÜFE Eğilimi (3-aylık m.a. yıllıklandırılmış)

Grafik 3 – ABD Ücret Eğilimi (3-aylık m.a. yıllıklandırılmış)

FED ve ABD ekonomisi üzerinden 4 senaryo üzerinden bir makro bakış geliştirebiliriz:

- Enflasyon kademeli düşecek, talep kademeli ivme kaybedecek.

Örneğin,

Böyle bir senaryoda FED bir süre sıkı para politikasından ödün vermeyecek gibi görünecek olsa da para piyasalarında 2023’ün son çeyreğinden başlamak itibariyle 2024-2025 boyunca faiz indirim beklentileri güçlenecektir. Görece en güçlü faiz düşüşü kısa tarafta olabilir, yatırım yapılabilir tahvillerin de ralliye katıldığı koşullar oluşabilir. Ayrıca, gelişmekte olan ülke spread’lerinin de kademeli olarak azaldığını görebiliriz. Aslına bakarsak, Salı günkü ABD TÜFE verisinden sonraki piyasa tepkisini örnek olarak alabilir. ABD 2 yıllık tahvil faizi %4,20’nin altına geriledi ve GOÜ CDS’leri biraz daha gevşedi.

Bu senaryoda emtia için de rüzgarlar çok sert esmeyebilir. Özellikle birçok emtia grubunda spot piyasada arz talebin sıkışık olduğu gruplarda fiyatlamalar yukarı yönlü bile olabilir. Özellikle OPEC bu senaryoda üretim miktarını sınırlayarak petrol fiyatların düşmesinin önüne geçebilir.

Bu senaryo dahilinde büyük ihtimalle Çin’de Mart’tan itibaren hızlı bir COVİD sonrası açılma ve normalleşme görebiliriz. Bu durumda küresel talebin güç kaybetmesini sınırlayacaktır. Dolar endeksi kademeli değer kaybetmeye devam edebilir.

Bir noktada bu senaryodan 2. senaryoya geçiş ihtimali olabilir. Bu durumun katalizörü ise istihdam ve tüketim verilerindeki kayda değer ivme kaybı olacaktır. Bu açıdan Perşembe günkü ABD Kasım perakende satış verisini takip etmek gerekecek.

- Enflasyon kademeli düşecek, ekonomi sert yavaşlayacak.

Böyle bir senaryoda faiz indirim beklentileri daha öne, 2023’ün ikinci yarısından itibaren 2023 boyunca fiyatlanacaktır. Ancak, uzun durasyonlı tahviller de bu rüzgârdan olumlu etkilenecekledir.

Gene de faizlerde kısa tarafta hareket daha güçlü olabilir. Riski düşük tahviller riski yüksek tahvillerden daha iyi performans gösterebilir.

Değerli metal fiyatları da bu rüzgârdan olumlu etkilenebilir. Öte yandan endüstriyel emtia komplesi baskı altında kalabilir.

Dolar endeksinin performansını ABD ve küresel ekonomi (örneğin Euro B.) arasında rölatif performans belirleyebilir.

- Enflasyon çetin ceviz olacak, ekonomi kademeli yavaşlayacak

Böyle bir senaryoda FED daha şahin bir politika duruşu gerçekleştirir. Verim eğrisi ters yönde daha da eğik hale gelir. Özellikle uzun vadeli faizde ralli çok daha güçlü olabilir. Kısa tarafta ise faizler uzun süre yüksek seyredebilir.

Ancak, verim eğrisi ters yönde eğikleştikçe diğer bir değişle para politikası görece sıkı kaldığı sürece bir aşamada 2. ya 4. senaryoya geçiş olabilir. Bu senaryoda FED görece sıkı bir duruş göstereceği için değerli metal fiyatları baskı altında kalabilir. Riski görece düşük tahviller riskli tahvillerden daha iyi performans gösterebilir. EM kredi spread’leri açılabilir. EMFX görece zayıf performans gösterebilir.

- Enflasyon çetin ceviz olacak, ekonomi sert yavaşlayacak.

Bu senaryoda verim eğrisi o kadar dikleşir ki FED gelecekte enflasyonun düşeceği beklentisi ile kademeli olarak güvercin bir duruşa geçebilir.

Özellikle uzun vadeli reel faizlerin gene %0’ın altına doğru hızla hareket ettiği, sonucunda değerli metaller önemli bir ralliye adım attığı koşullar oluşabilir. Öte yandan, kısa vadede endüstriyel maddeler olumsuz ayrışabilir. Özellikle bu senaryoda altın ons/bakır rasyosu yükseliş trendi oluşabilir.

Grafik 4 – ABD (Küresel) Makro Senaryolar