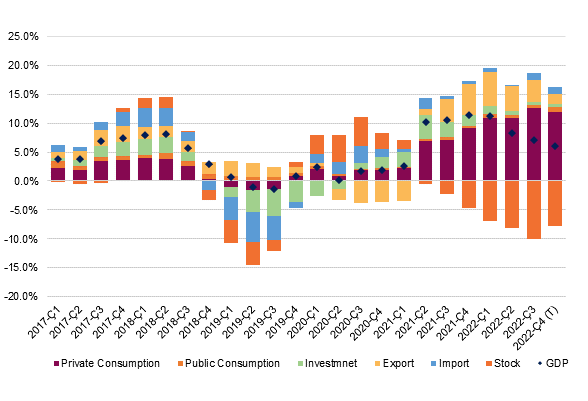

3Ç22’de yıllık bazda büyüme beklentimiz olan %4,2 ve piyasa beklentisi olan %4,0’ün biraz altında %3,9 olarak gerçekleşti. Diğer bir perspektiften baktığımızda mevsimsellikten ve takvim etkisinden arındırılmış GSYH yılın 1. ve 2. çeyreklerinde sırasıyla çeyreklik bazda %0,6 ve %1,9 büyüdükten sonra yılın 3. çeyreğinde -%0.1 değişim gösterdi. Diğer bir deyişle yataya yakın bir seyir izledi.

Çeyreklik bazda büyüme kompozisyonuna baktığımızda ise yerleşik hane halkı ve kamu tüketim harcamaları %3,9 ve %11,7 büyüme gösterdi. Öte yandan, yatırım harcamaları çeyreklik bazda %2,3, mal ve hizmet ihracatı %1,1 daralırken, mal ve ithalat ithalatı %6,0 oranında artış göstererek büyümeyi düşürücü etki yarattı. Ayrıca, hane halkı ve kamu tüketim harcamalarında gözlemlenen güçlü seyrin 4Ç22’de devam edebileceği değerlendiriyoruz. Dolayısıyla, yılın son çeyreğinde GSYH’nin yıllık bazda %5.8 büyümesini bekliyoruz. Bu bağlamda bir süre önce 2022 için GSYH büyüme beklentimizi %5,5’ten %6,2’ye revize etmiştik.

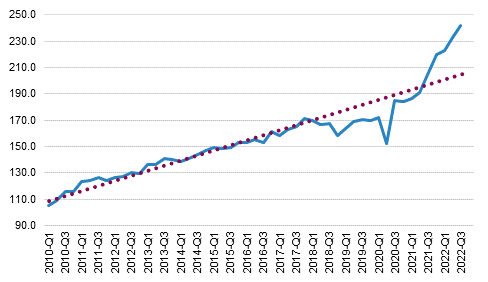

Öte yandan, büyüme verisinde hali hazırda tüketim harcamalarının uzun yıllar trendinin yaklaşık %17 ile çok üzerinde seyrettiği dikkat çekiyor. Ayrıca, sanayi üretimde çeyreklik bazda %2,2 daralmasına karşın tüketimdeki güçlü seyir büyümenin sürdürülebilirliği ile ilgili riskleri arttırıyor.

Grafik 1 –Yerleşik Hanehalkı Mevsimsel ve Takvim Etkilerinden Arındırılmış Tüketim Endeksi

2022’in 3. çeyreğinde, sabit sermaye yatırımlarının 0.3 puan, stok değişiminin ise 9,6 puan oranında yıllık bazlı büyümeyi düşürücü etki yarattığını gözlemliyoruz. Öte yandan, ihracat hacmindeki artışın büyümeye 2,9 puan, hanehalkı tüketiminin ise büyümeye 12 puan büyümeye katkısı olduğunu görüyoruz.

Hanehalkı tüketim harcamaları çeyreklik bazda olduğu gibi yılık bazda da güçlü bir büyüme gerçekleşti: %20,9 büyüme gösterdi. Sabit sermaye yatırımlarında ivme kaybı çeyreklik bazda olduğu gibi yıllık bazda da belirgin: Yıllık büyüme oranı %2,4’e gerilemiş.

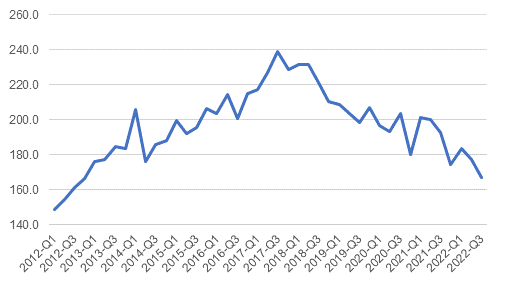

Detaylarda mevsimsellikten ve takvim etkisinden arındırılmış çeyreksel değişime baktığımızda ise inşaat sektörü üretimi 3Ç22’de çeyreklik bazda %5,8 oranında daralma göstermiş. Ayrıca, inşaat sektörü üretiminin hacimsel bazda 4Ç2012’den bu yana en düşük üretimi gerçekleştirdiğini gözlemliyoruz.

Makine ve teçhizat yatırımları yılın 3. çeyreğinde nispeten güçlü bir şekilde %14,3 oranında büyüme gösterdi. Öte yandan, makine ve teçhizat yatırımlarında yıllık bazda büyüme oranı yüksek gözükse de çeyreklik bazda mevsimsellikten arındırılmış yatırımların ivme kaybettiğini değerlendiriyoruz. Ayrıca, bu ivme kaybının yılın son çeyreğinde daha da belirgin olmasını bekliyoruz. Sadece sanayi üretimindeki gerileme değil sabit sermaye yatırımlarındaki ivme kaybı da tüketim-bazlı büyümenin sürdürülebilirliğini gündeme getiriyor.

Sanayi sektöründeki ve sabit sermaye yatırımlarındaki ivme kaybın arkasında birden fazla faktör söz konusu olabilir: 1) pandemi sonrası özellikle tekstil, inşaat malzemesi, demir çelik gibi ara malı üreten sektörlerde çok hızlı artan dış talebin yumuşaması, 2) özellikle oto ve yan sanayide tedarik sorunlarının devam etmesi, 3) büyük bir olasılıkla krediye erişimi zorlaşan ve başta enerji olmak üzere girdi maliyetleri çok hızlı artan sanayi şirketlerinin kapasitelerini düşürmesi, stok üretimi yapma yerine olan stoklarını azaltmaya gitmesi. Bu koşulların 2023’ün de ilk yarısında devam edebileceğini değerlendiriyoruz.

Grafik 2 – İnşaat Sektörü Mevsimsel ve Takvim Etkilerinden Arındırılmış Üretim Endeksi

2023 yılına dair risklere baktığımızda ise küresel ekonomide bir yavaşlama sonrası ihracatın daha da fazla ivme kaybetmesi, yatırımlardaki seyrin yavaşlaması ve negatif reel faiz ortamının sürdürülememesi sonucu finansal koşulların sıkılaşma ihtimali öne çıkıyor. Ayrıca, trendinin çok üzerine çıkmış tüketim harcamalarının bir vadede yeniden uzun yıllar trendine dönmesi beklenebilir.

Dolayısıyla, 2023 yılına ilişkin öngörümüze dair kayda değer bir belirsizlik devam ediyor. Kayda değer bir cari açık verirken reel kurun hızla yükseliyor olması özellikle 2023’ün ikinci yarısı için döviz kuru istikrarına ilişkin riskleri arttırabilir. Böyle bir durum gerçekleşmesi durumunda finansal koşullarda beklenmedik bir sıkılaşma iç talebin daralmasına yol açabilir. Ancak, bu konuda belirsizlik olduğu için şu an 2023 için büyüme beklentimizi %3,0’te tutmaya devam ediyoruz.

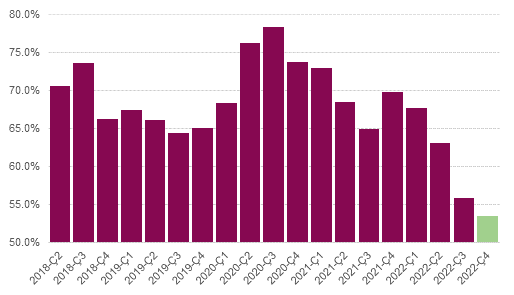

Grafik 3 – Ticari Kredilerin GSYH’e oranı

Grafik 4 – 4Ç Birikimli GSYH (yıllık, % puan katkı)

Kaynak: TÜİK, QNBFI