Haziran enflasyonu aylık %3,92 olarak gerçekleşti. Bu değer %4,84 olan beklentimiz ve %4,8 olan piyasa beklentisinin altında bir gerçekleşmeye işaret ediyor. Kurum beklentimizin gerçekleşmeden sapmasının sebebi ise konutların kullandığı doğalgaz fiyat endeksi hesaplamasındaki metodoloji değişikliğinin etkisine ilişkin hesaplamadan kaynaklanıyor: Beklentimiz mayıs ayında 1393’ten 892’ye gerileyen elektrik, gaz ve diğer yakıtlar kaleminin haziranda 1123’e yükselmesi yönündeydi. Ancak, gerçekleşme 897 oldu. Bu ortalama konut sahibinin doğalgaz tüketiminin 25 metreküp civarında gerçekleştiği anlamına geliyor.

Öte yandan, çekirdek enflasyon (c grubu) %3,87 olan beklentimize paralel %3,84 olarak gerçekleşirken, gıda enflasyonu %3,3 olan beklentimize paralel %3 gerçekleşti. Haziranda çekirdek enflasyon kalemlerinde tabana yayılan bir yükselişin gerçekleştiğini değerlendiriyoruz. Örneğin, lokanta ve oteller fiyatları aylık %4,32 artış gösterirken, kira endeks değer aylık %5,6 artış gösterdi.

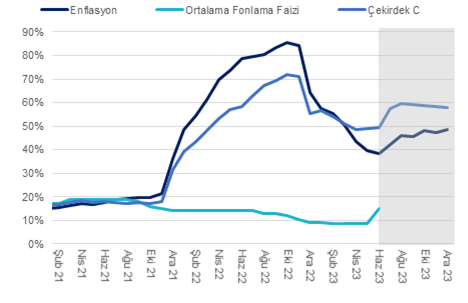

Dayanıklı ve temel mallarda son kur hareketi (Mayıs başından hazirana USD/TRY döviz kurundaki yükseliş %35 oldu) sebebiyle yeni bir fiyat artışı dalgası beklerken, hizmet fiyatlarının haziran itibariyle temmuzda gerçekleşen %34 asgari ücret artışını yansıtmaya başlayacağını değerlendiriyoruz. Temmuzda ise hem geçmiş kur hareketi hem de asgari ücret artışıyla beraber çekirdek enflasyondaki artışın %7-8 civarında gerçekleşmesi bekliyoruz. Keza, kur oynaklığı azalsa dahi çekirdek enflasyon ağustosta %5 civarında, eylül, ekim ve kasımda da ise ortalama %3-4 aralığında gerçekleşebilir: Dolayısıyla, döviz kuru oynaklığı önümüzdeki dönemde azalsa dahi çekirdek enflasyon (C grubu) yılı ancak %55-60 arasında kapatabilir.

Mevsimsellikten arındırılmış çekirdek enflasyon trendine baktığımızda ise martta yıllıklandırılmış %29’a gerileyen C grubu enflasyonu nisanda %35, haziran ve temmuzda %48’e yükselmiş görünüyor. Bu yükselişin arkasında katılık gösteren hizmet kalemlerinin olması ise enflasyon görünümü ile ilgili riskleri arttırıyor. Şu aşamada döviz kuru oynaklığının azaldığı bir senaryoda dahi çekirdek enflasyon eğiliminin Mart 2024’e kadar %50’nin altına belirgin olarak gerilemesini beklemiyoruz.

Gıda enflasyonu mayısta aylık %0,7 gerçekleşerek uzun süre sonra kayda değer bir ivme kaybetmişti. Ancak, bu ivme kaybı çok uzun sürmedi ve haziranda fiyat artışı %3 olarak gerçekleşti. Bu artışın arkasında ise mayısta %5 oranında gerileyen taze sebze meyve fiyatlarının haziranda %7,7 artış göstermesi oldu. Son kur hareketi ve ücret artışları etkisiyle önümüzdeki dönemde gıda fiyatlarındaki ivme artışının daha belirgin olmasını bekliyoruz.

Tüketim eğilimini gösteren öncü göstergeler yılın ikinci çeyreğinde hanehalkı tüketim harcamalarının güçlü seyrettiğine işaret ediyor. Öte yandan, yılın ikinci yarısından itibaren ekonominin ancak kademeli bir şekilde bir miktar soğumaya başlayacağını tahmin ediyoruz. Talebin güçlü olduğu, ücretlerin yüksek oranda arttığı, mevcut ve beklenen enflasyonun %40’ın üzerinde seyrettiği ve döviz kurunun hızlı bir şekilde yükseldiği koşullar altında Merkez Bankası’nın parasal sıkılaşmayı kademeli olarak uygulamayı tercih etmesi talebin dezenflasyona yol açacak kadar soğumayacağına işaret ediyor. Böyle bir durumda enflasyon beklentileri bozulmaya devam edebilir. Dolayısıyla, yılın ikinci yarısında hizmet grubu olmak üzere çekirdek ve manşet enflasyonun katılık göstermesini bekliyoruz. Yıl sonu enflasyon beklentimiz olan %47’i üzerinde ise yukarı yönlü riskler olduğunu belirtmek isteriz. Yıl sonu enflasyon ve kur beklentimizi ise bu ayın (temmuz) sonunda yılın 3. enflasyon raporu ile beraber revize etmeyi değerlendiriyoruz.

| Grafik 1 – Enflasyon (Beklentimiz) ve Politika Faizi

|